Att tajma marknaden

På börsen pågår det alltid en diskussion om det går att tajma marknaden genom att köpa vid rätt tillfälle. Ofta hör man att “Time in market beats timing the market” men vad säger statistiken egentligen? I den här artikeln kommer vi titta närmare på om det finns bevis för att man kan tajma marknaden och få en högre avkastning.

Sammanfattning

Vad är tajming?

Att försöka tajma marknaden går ut på att förutse framtida aktiekurser för att köpa lågt och sedan kunna sälja högt. Vi kommer främst diskutera att tajma köp i aktier därför att det vanligast förekommande på börsen. Om du kan tajma marknaden kan öka din avkastning avsevärt som bilden nedanför visar.

Vad händer om jag tajmar?

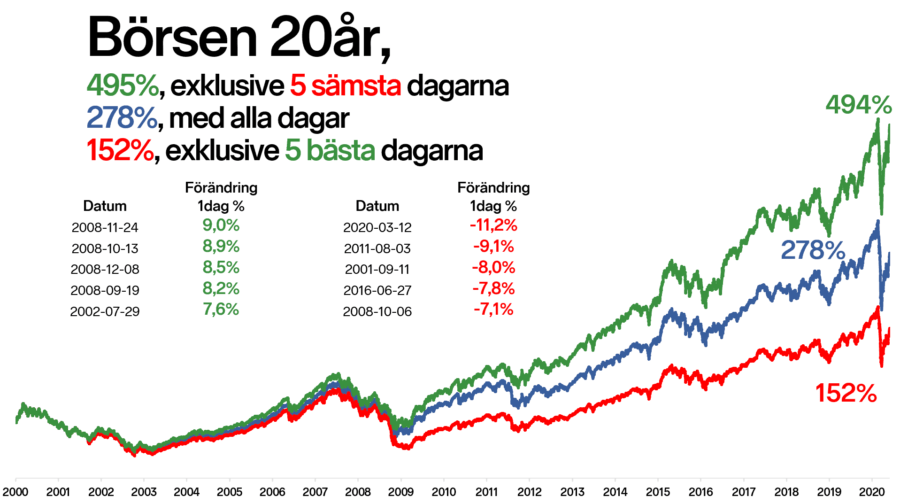

Alexander Gustafsson på Nordnet har satt ihop hur din avkastning hade sett ut på Stockholmsbörsen under 20 beroende på om du hade undvikit börsens sämsta dagar, varit investerade under hela perioden eller missat börsens bästa dagar.

Som du kan se gör det en enorm skillnad för avkastningen beroende på vilka dagar du inte är investerad under. När man ser den här grafen känns det nästan värt att försöka tajma marknaden men samtidigt ser man hur dåligt det kan gå om man misslyckas.

Skillnaden mellan att undvika börsens sämsta dagar och att vara investerad under alla dagar är 216% vilket är en enormt stor skillnad. Vänder man på det är skillnaden mellan att missa börsens bästa dagar och att vara investerad under hela perioden 126%. Frågan är om det är värt att försöka?

Har du en spåkula?

Att försöka tajma marknaden är i stort sett samma sak som att tro att man har en spåkula. Dessutom förutsätter det att ens egna spåkula är bättre än personen som sitter på motsatt sida. Det är bra att komma ihåg att varje gång någon säljer en aktie finns där en annan person som har en helt skild uppfattning och köper aktien.

Frågan är om man vet mer än personen på andra sidan. En hälsosam utgångspunkt är att förmodligen är du en sämre investerare än personen på andra sidan därför att majoriteten av personerna på börsen är proffs som jobbar med att investera på heltid.

Enligt Euroclears rapport äger juridiska personer svenska och utländska 87,6% av börsvärdet på den svenska börsen och majoriteten är den gruppen är förmodligen proffs. Småsparare äger endast 12,4% av aktievärdet så förmodligen är din motpart i en aktieaffär ett proffs.

Tur och Skicklighet på börsen

Såklart kan man ha tur ibland och pricka rätt i ett aktieköp men det är ingen långsiktig strategi. Tur är en faktor på börsen som oftast underskattas på börsen vilket kan leda till felaktiga slutsatser. Till exempel kan du har tur och tajma ett aktieköp vilket gör att aktien går upp 50% på två veckor.

Däremot har du aldrig lyckats tajma ett köp förut men nu börjar du tro att du har en speciell talang för att tajma marknaden. Du lägger endast fokus på din senaste bragd vilket kallas för recency bias därför att du endast ser dina kortsiktiga framgångar. Alltså glömmer du bort det långsiktiga perspektivet med aktieköpen som du inte lyckats tajma. Förmodligen kommer det slå illa till följd av att du gick på din nyfunna magkänsla för att tajma aktieköp.

På börsen kan det vara svårt att avgöra vad som är tur och skicklighet. Därför är det enkelt att scenarior som den i det föregående stycket uppstår. Den genomsnittliga skickligheten på börsen har aldrig varit större eftersom investerarna har ökat i antal, information är lättillgängligt och glappen mellan investerare minskar. Det här är en intressant sak att tänka på om man försöker tajma börsen. Läs mer om det här på Rikatillsammans.

Tajma köp i aktivt förvaltade fonder

Även för fonder finns det ingenting som visar på att man kan tajma köp. Det här gäller främst för aktivt förvaltade fonder och personer som äger dessa pratar ofta om att “byta fonder i rätt läge”. Dock skadar det här fondägarnas fonder därför att tajmingen oftast är väldigt dålig.

Många köper aktivt förvaltade fonder som fått en hög avkastning på kort sikt och säljer fonderna som det gått sämre för på kort sikt och upprepar den här onda cirkeln. Det finns till och med teorier om att man kan få en hög avkastning genom att köpa exakt motsatsen fondspararnas köp.

“Individual investors in fact perform so poorly that one could use their mutual fund reallocations to predict future stock returns.”

Gör det enkelt med DCA

Det enklaste sättet som du säkert redan hört är att köpa regelbundet. Sätt upp ett automatiskt månadssparande och köp oavsett om det lyser grönt eller rött i portföljen. På det här sättet minimerar du risken för att du gör egna beslut om när du borde köpa vilket förmodligen kommer hjälpa dig på sikt. Dollar-cost-averaging (DCA) är det engelska uttrycket som oftast används för det här. Vilket betyder att du snittar in dig i aktier och fonderna som du köper till en genomsnittlig inköpskurs som gynnar dig.

En sak som kan vara värt att nämna är att DCA kan innebär förskjuten risk eftersom det bästa är vanligtvis att låta pengarna jobba så länge som möjligt på börsen. Det här är en stor skillnad mot att försöka tajma marknaden därför att tajma marknaden innebär att du köper och säljer baserat på din känsla i förhållande till att investera allting på en gång och låta pengarna jobba i fred.

Kontrollera risken

Utöver DCA är en jättebra sak att för att förbättra dina odds på börsen är att balansera risken genom ombalansering. Morningstar skriver att ombalansering är ” A Responsible Version of Market-Timing”.

Vilket kan översättas till att ombalansering är en ansvarsfull version av att tajma marknaden. Att se över din allokering vilket är din fördelning mellan olika aktier, fonder och tillgångsslag (aktier, räntor, råvaror) är en viktigt sak för att förbättra dina odds att lyckas. Målet är att behålla risken du vill ha i dina investeringar övertid.

Om du exempelvis vid årets början äger 90% aktier och 10% räntor kan det vid årets slut till följd av värdeökningen av aktierna vara 95% aktier och 5% räntor. I det här fallet har risken du tar i din portfölj förändrats därför att aktier innebär högre risk och högre förväntad avkastning. Därför vill du justera tillbaka till 90% aktier och 10% räntor för att behålla samma risk. Hur ofta du ombalanserar är upp till dig men att göra det en gång om året räcker.

Som den legendariske investeraren Benjamin Graham sagt handlar det inte om att undvika risken utan att kontrollera den:

Sammanfattning

- Du kan förmodligen inte tajma marknaden

- Lyckas du tajma marknaden vid några tillfällen handlar det förmodligen om tur

- Att konstant köpa och sälja skadar oftast din avkastning som för fondägarna

- Gör det enkelt med DCA

- Kontrollera din risk genom att ombalansera